英特科技登陆创业板股价跌超5%破发聚焦高效换热器领域

5月23日,浙江英特科技股份有限公司(以下简称“英特科技”)在创业板上市,保荐人为浙商证券股份有限公司,其发行价格43.99元/股,发行市盈率为38.83倍,高于中证指数有限公司发布的同行业最近一个月静态平均市盈率30.39倍,低于同行业能够比上市公司2022年扣除非经常性损益后归属于母公司股东净利润的平均静态市盈率45.98倍。截止到发稿时间,其股价跌超5%,最新市值约36亿元。

英特科技专门干高效换热器的研发、生产及销售,产品最重要的包含高效新型壳管式换热器、同轴套管式换热器、降膜式换热器等产品以及分配器等,作为热泵、空调的核心零部件,大范围的应用于采暖、热水、制冷、工农业生产等领域。

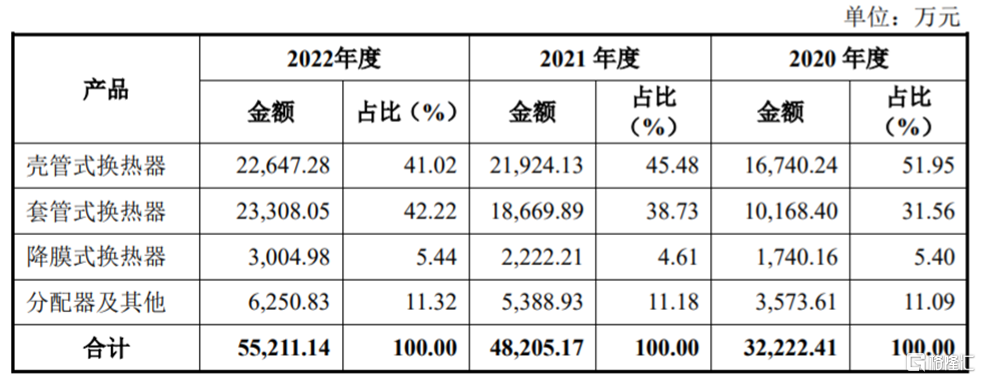

具体来看,2020年至2022年,公司收入主要来自于壳管式换热器、套管式换热器、降膜式换热器、分配器及其他,其中壳管式换热器和套管式换热器的营收占比较大。

根据招股书,这次发行前,方线%股份,并经过控制安吉英睿特间接控制公司18%的股份表决权,方真健、陈海萍夫妇合计控制公司75.70%的股份表决权。

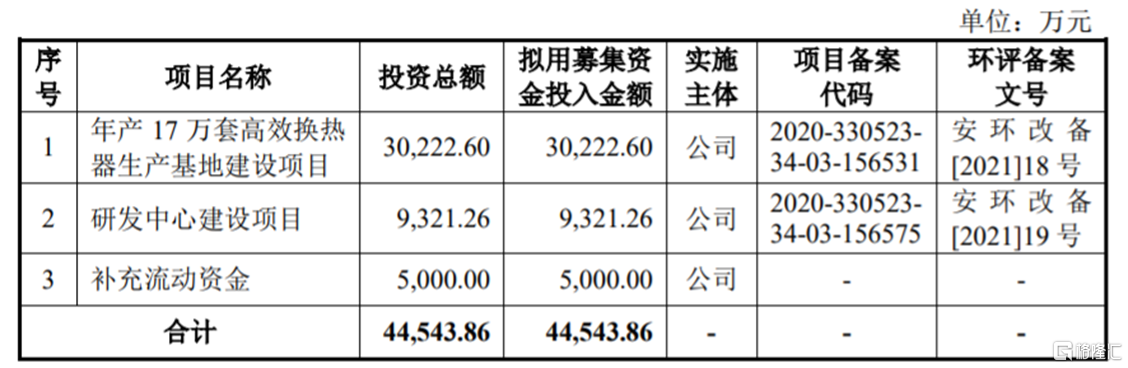

本次IPO所募集的资金大多数都用在年产17万套高效换热器生产基地建设项目、研发中心建设项目、补充流动资金。

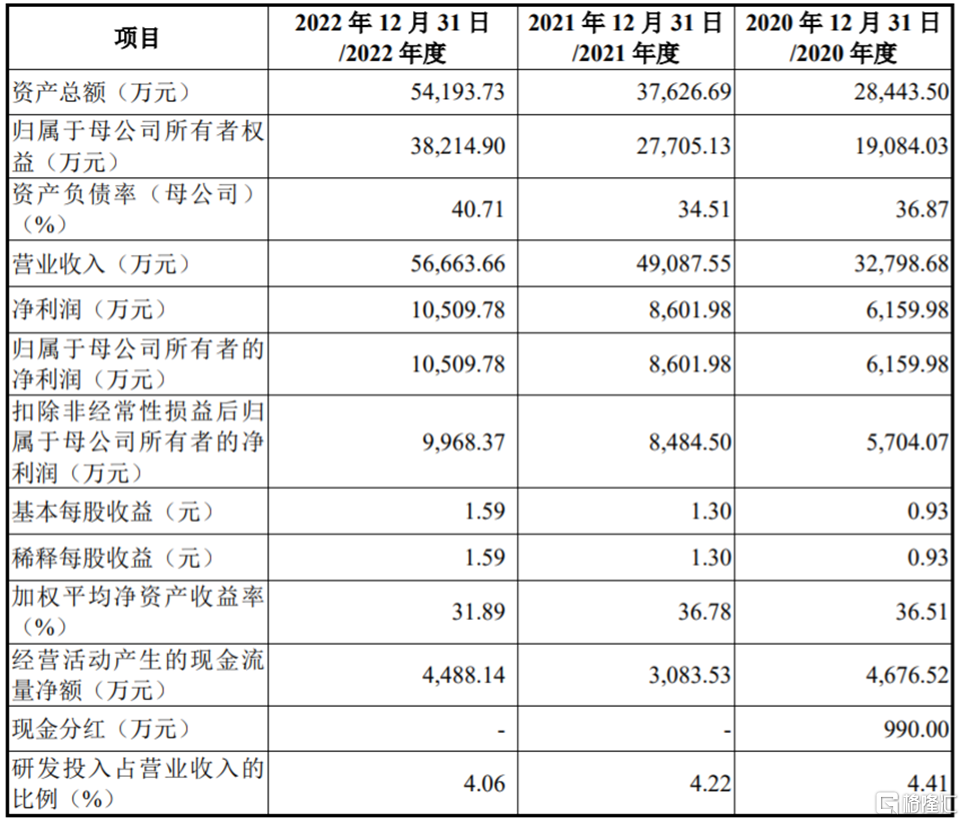

报告期内,英特科技实现盈利收入约3.28亿元、4.91亿元、5.67亿元,净利润分别约0.62亿元、0.86亿元、1.05亿元。

报告期内,英特科技的主营业务毛利率分别是33.48%、31.71%和32.12%(剔除运费后),整体较为稳定。

公司存在原材料价格波动风险。报告期内,公司材料成本占主营业务成本的比例均超70%,占比较大,未来如果铜管、铜棒、钢管等主要原材料涨价,可能会抬升产品的生产所带来的成本,从而影响企业毛利率和盈利能力。

报告期内,英特科技对前五大客户的出售的收益分别约1.86亿元、2.78亿元、3.51亿元,占各期营业收入的占比分别是56.61%、56.61%和61.97%,客户集中度相比来说较高。若公司与主要客户的合作伙伴关系发生明显的变化,可能会影响企业的经营业绩。

随着公司业务规模的扩大,应收账款规模也持续增加。报告期各期末,公司应收账款账面余额分别约0.73亿元、1.11亿元、1.37亿元,分别占当期营业收入的22.11%、22.60%和24.23%,应收账款账面余额较高。若公司应收账款管理不当,有几率存在坏账风险。

据上市公告书,2023年1-3月,公司营业收入9850.99万元,较去年同期增长9.11%,系公司业务逐步发展,业务收入增加;纯利润是1295.91万元,较去年同期下降8.33%,主要系本期信用减值损失的增加和产品毛利率的下降。

公司预计2023年1-6月营业收入约2.39亿元至2.5亿元,同比增长10%至15%;预计当期归属于母公司股东的纯利润是3680万元至4180万元,同比增长9.48%至24.35%。